計算方法

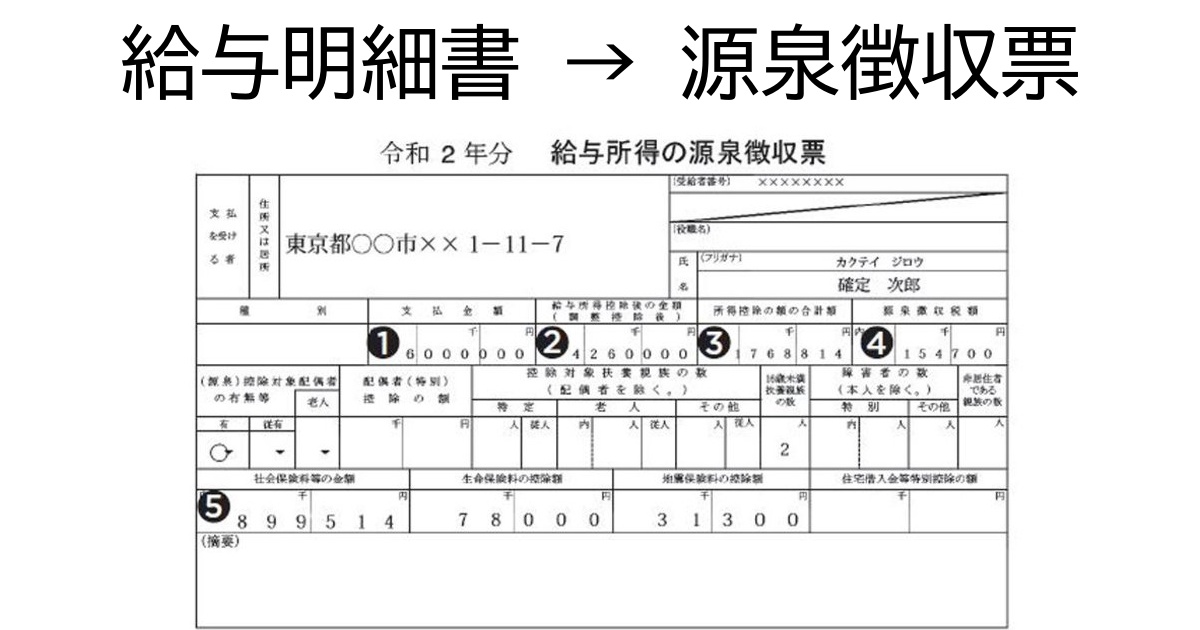

ふるさと納税の上限金額を調べるために、

給与明細書から源泉徴収票の数字の出し方を理解しておきましょう。

支払日ベースで1月~12月の合計から翌年の住民税が確定します。

①支払金額

給与明細書・賞与明細書の総支給額の年間合計になります。

ただし課税金額のみになりますので、非課税分は除きましょう。

どの項目が非課税なのかは担当者に問い合わせるか、

前年の源泉徴収票と給与明細書から算出しましょう。

(例:交通費、経費精算)

②給与所得控除後の金額(調整控除後)

①の金額によって計算方法が異なります。

| ①支払金額 | 給与所得控除後の金額 | |

|---|---|---|

| 1,625,000円まで | ①-550,000円 | |

| 1,625,001円から | 1,800,000円まで | ①※×60%-100,000円 |

| 1,800,001円から | 3,600,000円まで | ①※×70%-80,000円 |

| 3,600,001円から | 6,600,000円まで | ①※×80%-440,000円 |

| 6,600,001円から | 8,500,000円まで | ①×90%-1,100,000円 |

| 8,500,001円以上 | ①-1,950,000円 | |

③所得控除の額の合計

基礎控除に加えて、配偶者控除や扶養控除などの金額の合計になります。

また、⑤社会保険料等の金額も加算します。

④源泉徴収税額

所得税と復興特別所得税の合計になります。

・所得税

②-③の金額(1,000円単位)にそれぞれの税率を乗算して、控除額を差し引きます。

| ②-③(1,000円単位) | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

・復興特別所得税

算出した所得税の2.1%になります。(計算結果を100円単位にする)

⑤社会保険料等の金額

健康保険 + 介護保険 + 厚生年金 + 雇用保険

(給与明細書と賞与明細書)

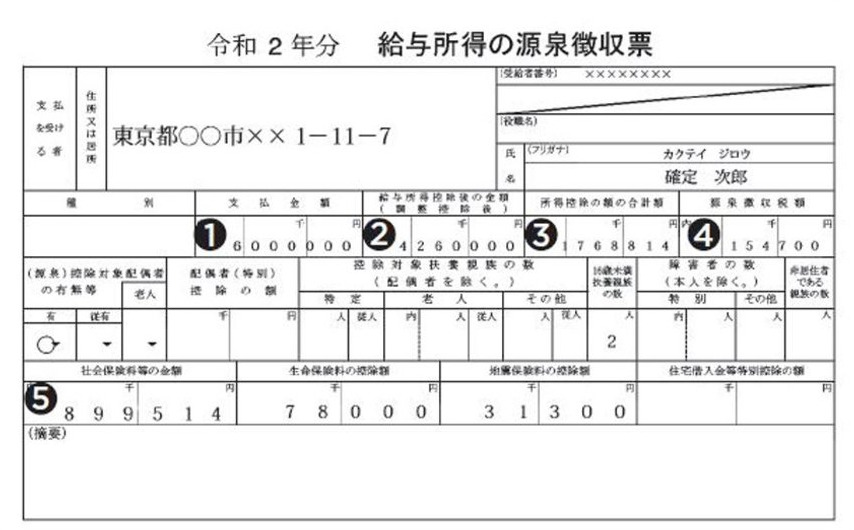

計算例

【前提】

・総支給年間合計 5,765,503

・通勤手当年間合計 184,620

・経費精算年間合計 5,030

・健康保険+厚生年金+雇用保険合計 784,204

①支払金額

→5,575,853

総支給から通勤手当、経費精算を差し引いた額

②給与所得控除後の金額(調整控除後)

→4,017,600

5,572,000(①4000円単位)×0.8-440,000

③所得控除の額の合計

→480,000

基礎控除のみ

④源泉徴収税額

→181,500

・所得税

2,753,000(②-③1000円単位)×10%-97,500 = 177,800

・復興特別所得税

177,800×2.1% = 3,700(100円単位)

ふるさと納税上限額

計算が終わったらふるさと納税上限算出サイトに入力しましょう。

たくさんあるので好みのやつを使いましょう。

給与明細書 エクセル化のすすめ

給与明細書の内容をエクセルに転記しておきましょう。

年間収入の事前予測や、昇給額の確認など多岐にわたって便利です。

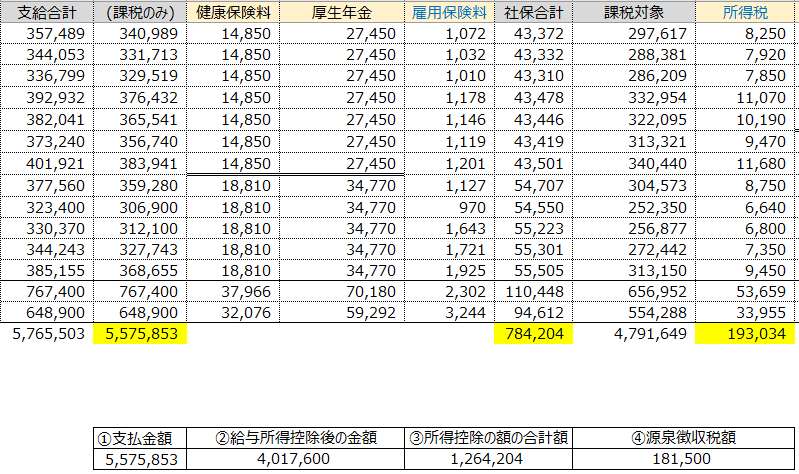

↓は私の例で過去のものです。①~④も自動で計算されるように計算式を入れています。

昇給額や社会保険の差額、時間外手当の単価など色々分析できて面白いです。